2026 Зохиолч: Howard Calhoun | calhoun@techconfronts.com. Хамгийн сүүлд өөрчлөгдсөн: 2025-01-24 13:21:36

Зээл бол бараг хүн бүрийн амьдралын салшгүй хэсэг байсаар ирсэн бөгөөд одоогийн байдлаар хувь хүн төдийгүй хуулийн этгээдэд туслах зорилгоор банкны үйлчилгээ үзүүлдэг хамгийн түгээмэл үйлчилгээний нэг юм. санхүүгийн асуудлаа шийдэх. Өнөөдөр зээл авах нь тийм ч том асуудал биш юм. Та хамгийн багадаа шаардлагатай бичиг баримтыг бүрдүүлж, банкинд өргөдөл гаргах хэрэгтэй бөгөөд ийм өргөдлийг батлах хугацаа нь дүрмээр бол тийм ч урт биш юм. Тиймээс хүмүүс энэ боломжийг идэвхтэй ашигладаг, учир нь аливаа үл хөдлөх хөрөнгө, жишээлбэл, гэр ахуйн цахилгаан хэрэгсэл худалдаж авахад мөнгө хэмнэх нь маш хэцүү байдаг, ялангуяа хүнд ийм өмч яаралтай хэрэгтэй үед. Аливаа үзэгдлийн нэгэн адил зээл нь сайн болон сул талуудтай. Бид энэ болон бусад зүйлийн талаар дараа ярих болно.

Зээлийн ангилал

Банкнаас иргэдэд олгох зээлийг дараах байдлаар ангилдагонцолсон:

- Төлбөрийн аргачлалын дагуу зээлийг тус тусад нь тодорхойлсон төлбөр, нэг удаагийн болон аннуитет гэж хуваадаг бөгөөд эдгээр нь хамгийн түгээмэл бөгөөд сар бүр тодорхой хэмжээгээр зээлийн төлбөрийг төлдөг.

- Барьцаалах аргын дагуу батлан даалт, барьцаа, барьцаагүй гэсэн хэд хэдэн төрлийн зээл байдаг. Зээлийн хэмжээ өндөр байх тусам зээлдэгч төлбөрийн чадвараа баталгаажуулахын тулд банк илүү их баталгаа шаарддаг. Энэ тохиолдолд банк барьцаа хөрөнгө шаардаж болно. Ихэнхдээ ийм барьцаа нь үл хөдлөх хөрөнгө эсвэл тээврийн хэрэгсэл байдаг. Эсвэл банк баталгаа гаргахыг шаарддаг бөгөөд энэ нь гуравдагч этгээдээс ийм баталгааг бичгээр баталгаажуулсан байдаг. Гэхдээ барьцаагүй зээл нь барьцаанд тавьсан эд хөрөнгөө алдах эрсдэлгүй давуу талтай.

- Зээлийн хугацааны дагуу. Дүрмээр бол зээлийн хугацаа таван жилээс хэтрэхгүй, гэхдээ энэ нь баталгаатай зээл бол энэ тохиолдолд түүний хугацаа илүү урт байж болно.

- Хүүгээр.

Дараа нь зээлийн үр өгөөжид дүн шинжилгээ хийцгээе.

Зээл олгох гэх мэт үзэгдлийн давуу тал

Ерөнхийдөө энэ үйл явц нь маш олон эерэг талуудтай:

- Зээлийг боловсруулахад олон тооны бичиг баримт шаардагддаггүй, зөвхөн хамгийн бага тоогоор нь. Банкны байгууллага ямар шаардлага тавьж байгаагаас хамааран заримдаа баримт бичгийн жагсаалт нь зөвхөн паспорт, жолооны үнэмлэх, ажлын байрны гэрчилгээ, гэрчилгээгээр хязгаарлагддаг.бусад бичиг баримт шаардлагагүй.

- Өргөдлийг боловсруулах богино хугацаа - хэдхэн хоног.

- Мөнгө яаралтай авах боломжтой. Банкны зээлийн илэрхий давуу тал нь үйлчлүүлэгч нь өргөдөл гаргасан өдөр мөнгөө хүлээн авдаг бөгөөд энэ нь түүнд төлөвлөгөөгөө хэрэгжүүлэх эсвэл санхүүгийн асуудлаа аль болох хурдан шийдвэрлэх боломжийг олгодог. Банкны үйлчлүүлэгч худалдан авалт хийх шаардлагатай бол тэр даруй мөнгөө хүлээн авснаар төлөвлөгөөгөө эрсдэлд оруулахгүй, учир нь түүний худалдаж авахаар төлөвлөж байсан бүтээгдэхүүн хэдхэн хоногийн дотор зарагдаж, лангуун дээрээс алга болох эсвэл үнэ буурах тохиолдол гардаг. Учир нь энэ нь мэдэгдэхүйц өөрчлөгддөг - барааны үнэ өсөх магадлалтай.

- Нэмэлт кредит нь аажмаар төлбөр юм. Одоогийн байдлаар бараг бүх үйлчлүүлэгч өөртөө хамгийн тохиромжтой зээлийн сонголтыг сонгох боломжтой. Энэ нь банкууд зээлийн тогтолцоогоо байнга шинэчилж, хөгжүүлж байгаа нь тэдний хөгжил дэвшлийн төлөө хангалттай тооны харилцагчтай болох боломжийг олгож байгаатай холбоотой юм. Зээлийг сар бүр төлж болно - ийм зээлийг аннуитет гэж нэрлэдэг. Энэ тохиолдолд зээлдэгч өөрийн санхүүгийн чадавхийг харгалзан төлбөрийн хэмжээг дангаар нь сонгох боломжтой

- Барьцаалагдсан зээлийн давуу тал - их хэмжээний бэлэн мөнгөний зээлийн хязгаар, бага хүүтэй хэдий ч та бүх эрсдлийг үнэлэх хэрэгтэй.

Байгууллагуудад ямар нэгэн хөнгөлөлт бий юу?

Аж ахуйн нэгжийн хувьд зээлийн давуу тал нь үйл ажиллагааны хүрээгээ тэлэх боломж юм. Зарим байгууллагын хувьд энэ банкны хэрэгсэл нь ерөнхийдөө ажлын эхлэл болдог. Үүнээс гадна аж ахуйн нэгжүүдэд зээл олгох янз бүрийн нөхцөл бий.

Зээл олгох нь юу гэсэн үг вэ?

Дахин санхүүжүүлэх (зээл олгох) нь өмнөх зээлээ өөр банкинд илүү таатай нөхцөлөөр төлөхийн тулд шинээр зээл авах явдал юм. Өөрөөр хэлбэл, энэ нь хуучин зээлээ төлөх шинэ зээл юм.

Зээлийг дахин санхүүжүүлэхийн давуу болон сул талууд

Зээл олгохын давуу талууд нь дараах байдалтай байна:

- Сар бүрийн төлбөрийг бууруулна.

- Төлбөр хийх валютыг өөрчлөх.

- Өөр өөр банкнаас авсан зээлүүдийг нэгтгэж байна.

- Бага хүү.

- Барьцааны ачааллыг арилгах.

Дахин санхүүжилтийн сул тал:

- Нэмэлт зардал, үйл явцын утгагүй байдал.

- Та дээд тал нь 5 кредитийг нэгтгэж болно.

- Зээлдүүлэгчийн банкнаас зөвшөөрөл авч байна.

Зээлийн сул тал

Зээлийн гол сул талууд нь:

- Зээлийн хүү өндөр байгаа нь хэрэглээний зээлийн гол сул тал юм. Энэ банкны зээлийн хэрэгсэл нь хамгийн алдартай, учир нь хэрэглээний зээл нь бас давуу талтай.

Зээл олгох, хүсэлт гаргах хялбаршуулсан системийн дагуу харилцагчдад зээл олгосноор банк хөрөнгөө эргэн төлөгдөхгүй байх асар их эрсдэлтэй тулгардаг. Эдгээр тохиолдолд банкуудад шаардлагатай бүх бичиг баримт, зээлдэгчийн төлбөрийн чадварыг шалгах хангалттай хугацаа байдаггүй. Банкуудын нэг зорилго бол аль болох олон үйлчлүүлэгч татах явдал тул банкууд зээлийн хүүгийн өндөр хүүг урьдчилан ашиг хүртэх үүднээс болзошгүй алдагдлаа нөхөхөөс өөр аргагүй болдог. Хүүг ерөнхий зарчмын дагуу тооцдог - зээлийн эргэн төлөлтийн хугацаа урт байх тусам түүний хэмжээ их байх тусам зээлдэгчийн хүүгийн төлөх хэмжээ өндөр байх бөгөөд хэрэв та уг дүнг анхныхтай нь харьцуулбал илүү төлөлт өндөр байх болно. Энэ нь зээлийн тодорхой давуу тал биш юм.

Сүүлийн үед банкууд харилцагчдадаа хүүгүй зээл, урьдчилгаа гэх зүйлийг санал болгож эхэлсэн нь маркетингийн маш үр дүнтэй арга юм. Ийм тохиолдолд зээлдэгч нь сурталчилгааны тод саналд татагддаг боловч ямар ч банк санхүүгийн сайн сайхан байдалд нь хор хөнөөл учруулахгүй гэдгийг мартдаг. Ихэвчлэн эдгээр тохиолдолд зээл олгох, түүний үйлчилгээ үзүүлэх олон тооны шимтгэлийг үндсэн зээлийн дүнгээр далдалсан байдаг тул банк энд юу ч алдахгүй, үүнээс гадна хамгийн бага байсан ч гэсэн шаардлагатай үр ашгийг олж авдаг.

- Зээл боловсруулах явцад зөвхөн харилцагчийн албан ёсны орлогыг харгалзан үздэг. Зээлдэгч нь орлогын гэрчилгээтэй тохиолдолд л банк зээл олгодог бол энэ нь бас зээл олгоход ихээхэн сул тал болно, учир нь өнөөдөр хүн бүр "цагаан" цалинтай гэж сайрхаж чадахгүй. Зээлдэгч нь бусад төрлийн орлогыг баталгаажуулах боломж байдаггүй бөгөөд эдгээр тохиолдолд зээл авахаас татгалздаг. Эсвэл тэр зээл авч болно, гэхдээ түүний хэмжээнилээд жижиг байх болно.

- Оршин суугаа газар, настай холбоотой хязгаарлалт. Банкууд зээлдэгчийн насны хязгаарыг хязгаарлах тохиолдол ихэвчлэн гардаг. Тиймээс хэтэрхий залуу ч, ахмад настнуудад ч зээл олгодоггүй. Дээрээс нь зээлдэгчийн харьяалал болон түүний оршин суугаа газрын талаар тодорхой шаардлага тавьдаг.

- Өндөр хариуцлага нь зөвхөн банкны өмнө хүлээсэн материаллаг үүрэг хариуцлагад хамаарахгүй. Зээлийн энэхүү сул тал нь зээлдэгч зээлийн гэрээний нөхцлийг зөрчсөн тохиолдолд энэ нь түүний зээлийн түүхэнд сөргөөр нөлөөлж, ирээдүйд энэ зээлдэгч энэ болон бусад зээлээс зээл авахыг ихээхэн хүндрүүлж, бүр боломжгүй болгодогт оршино. өөр банк. Гэсэн хэдий ч заримдаа санхүүгийн түр зуурын хүндрэлээс болж зээлдэгч зээлийн төлбөрөө нэг буюу түүнээс дээш сараар хойшлуулах тохиолдол гардаг бөгөөд энэ нь банк түүний төлбөрийн чадваргүй байдлыг анзаарч, ирээдүйд санаж байх шалтгаан болдог.

- Олон хураамж, шимтгэл. Зээл олгохдоо олон банк үйлчлүүлэгчдэд зөвлөгөө өгөх зардал, түүнчлэн зээл олгохтой холбоотой ажилчдынхаа бусад ажлыг нөхөхийг хичээдэг. Тиймээс зээлдэгчийн хүүгийн үүргийн хэмжээг нэмэгдүүлэх янз бүрийн нэмэлт шимтгэл, хураамжууд байдаг. Хуульд заасны дагуу банкууд зээлдэгчид зээлийн нөхцөл, түүнчлэн хамаарах бүх шимтгэл, нэмэлт хураамжийн талаар шаардлагатай бүх мэдээллийг өгөх үүрэгтэй. Энэ нь зээл олгох урьдчилсан нөхцөл юмЗээлдэгч ямар санхүүгийн төлбөр хийхэд бэлэн байх ёстой, түүний чадавхид нийцэж байгаа эсэх талаар ойлголттой байх ёстой.

-

Сэтгэл зүйн хүчин зүйл. Хэрэв зээл нь зарим хүмүүсийг сахилга баттай болгодог бол түүний оршихуй нь бусад хүмүүст эсрэг чиглэлд үйлчилдэг. Олон хүмүүс зардлаа хэрхэн төлөвлөхөө мэддэг, бусад нь мэддэггүй. Зээлдэгч нь зээлийн мөнгөөр тодорхой бүтээгдэхүүнийг худалдан авдаг боловч цаг хугацаа өнгөрөхөд худалдан авах таашаал алга болж, бүтээгдэхүүн нь ашиглагдах боломжгүй болох, алга болох гэх мэт тохиолдол гардаг. Гэсэн хэдий ч зээлийн үүрэг хэвээр үлдэж, зээлдэгч эдгээр үүргийн хариуцлагыг хэвээр үлдээдэг. Хүн бүр энэ үүргээ ухамсарлаж, зээлээ урьдчилан төлөх чадвараа урьдчилан тодорхойлж чаддаггүй. Цаг хугацаа өнгөрөхөд ийм хүмүүс дахин дахин зээл авч, "өрийн нүхэнд" орж, бүх үр дагаврыг нь шүүх, цуглуулагч хэлбэрээр олж авдаг.

Бизнесийн зээлийн ашиг тус

Хөшүүргийн зээл

Зээлийг зөвхөн үнэтэй, гэхдээ нэгэн зэрэг амьдралын хэрэгцээтэй зүйл болох тээврийн хэрэгсэл, гэр ахуйн цахилгаан хэрэгсэл, тавилга, орон сууц засах барилгын материал худалдаж авах шаардлагатай тохиолдолд л авах ёстой. Ийм тохиолдолд богино хугацаанд, ойролцоогоор 2-3 жилийн хугацаатай зээл авах нь зүйтэй бөгөөд үүнийг аль болох хурдан төлж, улмаар материаллаг үүргээ дуусгавар болгоно. Төрөл бүрийн "давагдашгүй хүчин зүйл", жишээлбэл, эмчилгээ, амралтын төлбөрийг төлөх зээл гэх мэт тохиолдолд зээлийн хариуцлага хүлээхийг зөвлөдөггүй.учир нь эдгээр тохиолдолд ийм хариуцлагыг даван туулахгүй байх эрсдэл хэт өндөр байдаг.

Банкуудад шаардлагатай хэмжээний мөнгийг бага хүүтэй авах боломжтой ипотекийн тусгай зээлүүд байдаг тул орон сууц худалдан авахын тулд зээл авах нь маш практик юм.

Хувийн бизнесээ эхлүүлэхээр шийдсэн хүмүүст зориулав

Зээлдэгчдээс өөрийн бизнесээ хөгжүүлэх зорилгоор зээл авсан тохиолдолд зээлээ төлөхгүй байх эрсдэл их байдаг. Ийм зээл нь зургаан сарын дотор зардлаа нөхөх ёстой, гэхдээ энэ нь болохгүй бол тухайн хүн алдагдалтай байдаг. Санхүүгийн өр төлбөр нэмэгдэж, хуримтлагддаг бөгөөд хэрэв бизнес шаардлагатай орлогыг бий болгохгүй бол эрсдэл улам нэмэгддэг.

Худалдан авалтанд бүү нөлөөлөөрэй

Та тодорхой бараа худалдан авах тохиолдолд дэлгүүрт шууд зээлийн үүрэг хүлээх ёсгүй. Ийм шууд зээл нь банкуудад маш өндөр эрсдэлтэй тул ямар ч тохиолдолд банкууд зээлийн хүүг нэмэгдүүлэх замаар гарсан зардлыг нөхдөг. Эдгээр тохиолдолд барааны илүү төлбөр нь ер бусын өндөр байх болно. Дэлгүүрт бараа худалдаж авахдаа зээлийн карт ашиглах нь илүү ашигтай байдаг. Ихэнх тохиолдолд энэхүү зээлийн схемийн дагуу худалдан авалт хийхдээ нэг удаагийн шимтгэл авдаг бөгөөд энэ нь худалдан авсан барааны нийт зардлын 20 орчим хувийг эзэлдэг. Гэсэн хэдий ч дэлгүүрт бараагаа буцааж өгөхдөө зээлийн гэрээ байгуулах үйлчилгээний төлбөр гэж үздэг тул ийм шимтгэлийг ихэвчлэн буцааж өгдөггүй.

Бдүгнэлт

Зээлд хандах хандлага тань ямар ч байсан нэг чухал зүйлийг санах нь чухал. Ямар ч тохиолдолд та санхүүгийн байгууллагатай байгуулсан гэрээгээ анхааралтай унших хэрэгтэй. Эс тэгвэл үр дагавар нь тийм ч хэцүү биш байж магадгүй бөгөөд хурдан хүлээн авсан мөнгөний баяр баясгаланг тань сүүдэрлэж болно.

Зөвлөмж болгож буй:

Банкны ажилтан: мэргэжлийн сул тал, давуу тал. банкны ажил

Банкны ажилтан гэдэг нь энгийн кассчаас эхлээд менежер хүртэл янз бүрийн түвшний мэдлэг, чадвартай эдийн засагчдыг багтаасан нэлээд өргөн ойлголт юм. Гэхдээ ийм ажилтан эдийн засгийн чиглэлээр тусгай боловсрол эзэмшсэн байх ёстой. Банкны ажилтан хэдий чинээ чадварлаг байна төдий чинээ карьерын шатаар ахих боломж олддог

Жижиг бизнес: давуу тал, сул тал, хэтийн төлөв

Одоогоор жижиг үйлдвэр байхгүй тийм эдийн засгийн зах зээл манай улсад байхгүй. Эдийн засгийн тулгуур гэгддэг энэ салбар үндэсний эдийн засгийг хөгжүүлэхэд чухал үүрэг гүйцэтгэдэг. Энэ нь дотоодын нийт бүтээгдэхүүн, татварыг бүрдүүлэхэд шууд хувь нэмэр оруулдаг. Шинэ ажлын байр бий болгож, өрсөлдөөн, экспортын өсөлтийг идэвхжүүлж, инноваци, технологийг дэмжинэ

Эрэлтгүй хадгаламж: давуу тал, сул тал, дизайны онцлог

Гэртээ мөнгө хадгалах нь аюулгүй биш - энэ мэдэгдэл олон хүний хувьд аксиом юм. Гэхдээ банкинд хадгаламж хийх нь тийм ч тохиромжтой байдаггүй, учир нь ямар ч үед та мөнгөний тодорхой хэсгийг (эсвэл бүгдийг) яаралтай авах шаардлагатай болдог. Олон хүмүүс хугацаагүй хадгаламж нээлгэх замаар энэ асуудлыг шийддэг: мөнгө найдвартай, та хүссэн үедээ авах боломжтой

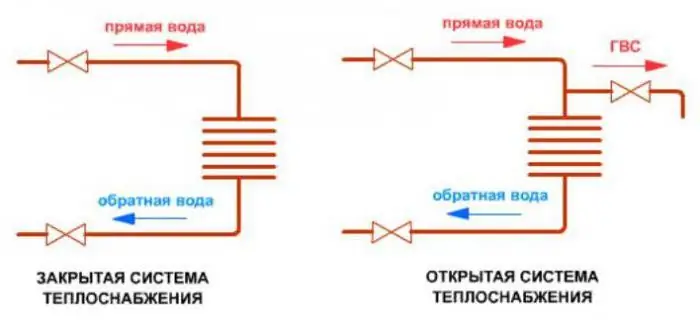

Битүү ба нээлттэй халаалтын систем: онцлог, сул тал, давуу тал

Одоогоор хэрэглэгчдэд дулаан хангамжийн битүү системийн технологийг нэвтрүүлэх нь ирээдүйтэй байна. Халуун усны хангамж нь ундны усны түвшинд нийлүүлж буй усны чанарыг сайжруулах боломжийг олгодог. Хэдийгээр шинэ технологи нь нөөцийг хэмнэж, агаарт ялгарах хорт утааг багасгадаг ч томоохон хөрөнгө оруулалт шаарддаг. Хэрэгжүүлэх арга замууд нь арилжааны болон төсвийн санхүүжилт, хөрөнгө оруулалтын төслүүдийн уралдаан, бусад арга хэмжээний зардлаар явагддаг

Дизель шумбагч онгоц: үүссэн түүх, завины төслүүд, үйл ажиллагааны зарчим, давуу тал, сул тал, хөгжлийн үе шатууд

Усан дор хөдөлдөг шумбагч онгоцыг бүтээх санаа нь үнэндээ шумбагч онгоцны (цаашид шумбагч онгоц гэх) анхны загвар болох нь 18-р зуунд бодит харагдахаас хамаагүй өмнө үүссэн. Олон тооны домогт, Сэргэн мандалтын үеийн суут ухаантан Леонардо да Винчид усан доорх тээврийн хэрэгслийн нарийн тодорхойлолт байдаггүй