2026 Зохиолч: Howard Calhoun | [email protected]. Хамгийн сүүлд өөрчлөгдсөн: 2025-01-24 13:21:24

Ипотекийн зээл нь үл хөдлөх хөрөнгө хэлбэрээр барьцаа хөрөнгөтэй байдгаараа онцлогтой. Энэ төрлийн гүйлгээ нь тусгай баримт бичгийг ашиглан албан ёсны баталгаажуулалтыг шаарддаг, учир нь үл хөдлөх хөрөнгийн зээл нь нэлээд их хэмжээний мөнгөний зээл юм. Нэмж дурдахад, энд бид тодорхой барьцааны тухай ярьж байна, түүний үүргийг худалдаж авсан байшин, орон сууц эсвэл бусад орон сууц гүйцэтгэдэг.

Үүнтэй холбогдуулан Оросын банкууд ипотекийн зээлийн гэрээний хамт ипотекийн зээл олгодог практикийг нэвтрүүлсэн.

Ипотек гэж юу вэ

Орон сууцны зээл нь зээлдүүлэгч болон зээлдэгчийн хоорондын харилцааг зохицуулдаг үнэт цаас юм.

Түүний ачаар эзэн нь нэг дор хоёр эрхийн эзэн болно:

- Ипотекийн зээлийн бусад нотлох баримтгүйгээр мөнгөн үүргээ биелүүлэх эрх.

- Барьцаалагдсан эд хөрөнгийг барьцаалах эрх.

Ипотек гэж юу болох, ипотекийн гэрээнээс юугаараа ялгаатай болохыг илүү нарийн тодорхойлохын тулд дараах хүснэгтээс үзнэ үү:

| Нөхцөл | Ипотекийн | Ипотекийн гэрээ |

| Төлөв | Ипотекийн зээл нь банк болон банк хоорондын гүйлгээнд оролцогч байж болох үнэт цаас юм | Хуулийн хүчинтэй албан ёсны баримт |

| Өөрчлөлт хийх чадвар | Боломж байхгүй, үүний тулд та шинэ ипотекийн зээл авах шаардлагатай | Магадгүй, гэхдээ хоёр тал зөвшөөрвөл |

| Хэн гарын үсэг зурдаг | Зээлдэгч ба барьцаалагч | Зээлдүүлэгч ба Зээлдэгч |

| Бүртгэлийн газар | Бүртгэлийн үйлчилгээ | Нотариат |

| Хадгаламжийн мэдээлэл | Барьцааны объектыг дэлгэрэнгүй тайлбарласан | Зөвхөн барьцааг дурдсан |

| Агуулга | Талуудын үүргийн гүйцэтгэлийн баталгаа | Орон сууцны зээл олгох, эргэн төлөх эрх зүйн харилцааны тодорхойлолт |

Ерөнхий мэдээлэл

Ипотекийн зээл гэдэг нь зээлдэгчийн зээлдүүлэгчийн өмнө хүлээсэн бүх үүргээ бүрэн төлсний дараа л хүчинтэй байх хугацаа нь дуусдаг өрийн баталгаа юм. Хүчинтэй байх хугацаа нь дуусаагүй тохиолдолд эрх эзэмшигч банк ипотекийн зээлийг бусад санхүү, зээлийн байгууллагад дахин барьцаалах буюу худалдах боломжтой. Мэдээжийн хэрэг, зөвхөн зээлдэгчийн хувийн зөвшөөрлөөр. Гэсэн хэдий ч энэ нь өөрөө аюулгүй байдалд мэдэгдэхүйц нөлөө үзүүлэхгүй.үзүүлж байна: ипотекийн гэрээний нөхцөл, түүнчлэн моргейжийн нөхцөл өөрчлөгдөөгүй.

Оросын зээлийн практикт энэ баримт бичгийг заавал биелүүлэхийг заагаагүй болно. Жишээлбэл, томоохон банкууд зээлдэгчийг ипотекийн гэрээнд гарын үсэг зурахыг үүрэг болгох шаардлагагүй гэж үздэг, учир нь тэдний нөөцөд гайхалтай санхүүгийн хөрөнгө байгаа, өөрөөр хэлбэл тэд өөрсдөдөө их хэмжээний мөнгө алдах эрсдэлгүй байдаг. Гэхдээ зээл, санхүүгийн зах зээлд тийм ч том биш оролцогчид өөрсдийгөө хамгаалахын тулд ипотекийн зээл авахыг шаарддаг.

Ипотекийн зээлийн нэг чухал онцлог нь түүний нөхцөл нь ипотекийн гэрээнээс давуу талтай байдаг. Үл биелүүлсэн тохиолдолд ипотекийн зээлийн заалтын дагуу үүргээ биелүүлэх нь тодорхой болж байна.

Ипотекийн зээлийн гэрээ нь энэ хэлцлийн үндсэн баримт бичиг, ипотекийн зээлийг гэрчлэх, орон сууцны зээл нь түүний баталгаа юм. Ипотекийн зээлийн эх хувийг зээл олгосон банкинд хадгалдаг бол зээлдэгч нотариатаар баталгаажуулсан хуулбарыг хүлээн авна.

Ипотекийн зээл гэдэг нь зээлдэгчийн бичгээр зөвшөөрөл авалгүйгээр санхүүгийн байгууллага гуравдагч этгээдэд шилжүүлэхийг зөвшөөрдөггүй үнэт цаас юм.

Ипотекийн зээлийн мөн чанар

Ипотекийн зээл бол үл хөдлөх хөрөнгө болон үнэт цаасны зах зээлийг холбогч юм. Ипотекийн зээлийн мөн чанар нь дахин санхүүжилт, өөрөөр хэлбэл моргейжийн зээлийг худалдах эсвэл барьцаалах боломжтой. Ипотекийн зээлийн институц саяхан хэрэгжиж эхэлсэн нь өрийн үнэт цаасны зах зээлийн хөгжилд ахиц дэвшил гарсан нь дамжиггүй. Ингэснээр банкууд хоёрдогч зах зээл дээр өр зээлээ борлуулж, улмаар урт хугацааны зээл олгох өргөн хэмжээний бэлэн мөнгөний баазаар өөрсдийгөө хангах боломжтой болно.

Ипотекийн зээлд хамгийн гол нь баригдаж байгаа, бэлэн болсон орон сууцыг банкууд их хэмжээгээр зээлж байгаа явдал юм. Урт хугацаатай орон сууцны зээлийг зөвхөн хадгаламж болон бусад хадгаламжид тулгуурлан олгох боломжгүй. Барилга барих, хувийн үл хөдлөх хөрөнгө худалдаж авахад зориулж их хэмжээний болон урт хугацааны зээл олгох нь хөрөнгийн зах зээлийг оролцуулан дахин санхүүжилт хийх боломжийг шаарддаг. Ипотекийн зээлгүйгээр орон сууцны зээлийн зах зээл хэвийн хөгжих боломжгүйг дэлхийн санхүүгийн түүх нотолсон.

Ипотекийн бонд гаргах нөхцөл

Энэхүү үнэт цаасыг гурван нөхцөлөөр гаргаж болно:

- үндсэн үүрэг нь мөнгөн;

- моргейжийн гэрээ байгуулахдаа түүний өрийн хэмжээ буюу түүнийг тодорхойлох шалгуурыг заана;

- Ипотекийн гэрээнд ипотекийн зээлийн тухай заалт байх ёстой.

Энэ нь ипотекийн зээл эсвэл үндсэн гэрээ хүчингүй болсон гэсэн үг биш юм. Тэд хоёулаа хүчинтэй хэвээр байна. Гэхдээ моргейж нь барьцаа хөрөнгөөр баталгаажсан үнэт цаас гэдгийг санах нь зүйтэй. Эзэмшигч нь ипотекийн зээл, үндсэн гэрээний үндсэн дээр бус харин ипотекийн зээлийн үндсэн дээр ипотекийн зээлийн зүйлийг нөхөж авах эсвэл үндсэн гэрээний дагуу гүйцэтгэлийг авч болно. Түүнчлэн, моргейжийн нэг онцлог шинж чанар нь энэхүү үнэт зүйлийг заавал улсын бүртгэлд оруулах ёстойцаас.

Барьцаалагч нь баримт бичгийг гаргадаг. Ипотекийн гэрээ нь нэг хувь, бичгээр, тусгай маягтын стандарт маягт дээр хийгдсэн барьцааны гэрээ юм. Орон сууцны ипотекийн бондын улсын бүртгэлд хувь хүний регистрийн дугаар, тамга байх шаардлагатай бөгөөд түүнгүйгээр үнэт цаас хүчингүйд тооцогдоно.

Объект ангилал

Ипотек нь дараах ангиллын объектуудын аль нэгээр баталгаажсан үнэт цаас юм:

- орон сууц, орон сууцны барилга, тэдгээрийн эд анги;

- дуусаагүй объект;

- газар;

- гараж, цэцэрлэгийн байшин, дача болон бусад хэрэглээний барилга;

- дотоод навигацийн хөлөг онгоц, усан онгоц болон нисэх онгоц, сансрын биет.

Гэрээний зүйл нь тодорхой шинж чанартай үл хөдлөх эд зүйл бол ипотекийн зээл олгох боломжгүй, тухайлбал:

- газар;

- дан болон хуваагдашгүй өмчийн цогцолбор болох аж ахуйн нэгж;

- ой гэх мэт

Ипотекийн гэрээнд түрээсийн эрхийг объект болгон зааж өгч болно.

Үнэт цаасны зах зээлд моргейж гэж юу вэ

Ипотекийн зээл нь баталгаатай өрийн үүрэг юм. Ийм ипотекийн зээлийн багцыг эзэмшдэг компани нэмэлт санхүүжилт татахын тулд өөрийн бонд гаргаж эхлэх эрхтэй. Тэдгээрийг бонд гаргасан компанийн эзэмшиж буй орон сууцны зээлийн хүү төлж төлдөг.

Үнэт цаасны зах зээлийн ипотек нь хэд хэдэн шаардлагыг хангасан баримт бичиг юм. Ялангуяа энэ нь шууд утгаараа байх ёстой, өөрөөр хэлбэл цаасан дээр тодорхой нарийн ширийн зүйл байх ёстой. Эдгээрийг бүгдийг нь байхгүй бол түүний утгыг автоматаар хүчингүй болгоно.

Ипотекийн зээлд хуулиар тогтоосон цэг, тоо баримтаас гадна барьцаалагч болон барьцаалагчийн тодорхойлсон мэдээллийг агуулж болно. Жишээлбэл, эдгээр нь дараагийн төлбөрийг хожимдуулсан тохиолдолд зээлдэгчид хамаарах тодорхой хориг арга хэмжээ эсвэл барьцаалагдсан эд хөрөнгийг хадгалахтай холбоотой нэмэлт боломжууд байж болно. Банк хариуцагчийн оролцоогүйгээр эдгээр нэмэлт нөхцлийг бие даан тогтоох эрхтэй.

Ипотекийн зээлийг шилжүүлэх, түүний хууль эрх зүйн үр дагавар

Ипотекийн зээлийг хууль эрх зүйн үүднээс шилжүүлэх нь хоёр үе шатанд хуваагдана:

- индоссаторын (ямар нэгэн гуравдагч этгээдийн) талд баталгаа гаргах;

- эх хувилбарын бодит дамжуулалт.

Индоссант (үнэт цаасыг шилжүүлэгч) нь ипотекийн зээлийг шилжүүлсэн тухай мэдэгдлийг хариуцагчид бичгээр өгөх үүрэгтэй. Баримт бичгийг хүлээн авсны дараа итгэмжлэгч нь ипотекийн болон үндсэн гэрээний дагуу барьцаалагчийн бүх эрхийг эзэмшигч болно. Шилжүүлсэн нууцлалд агуулагдах мэдээллийн найдвартай байдлын түвшинг баталгаажуулагч хариуцна. Нэмж дурдахад, ипотекийн зээлийг шилжүүлэх нь гэрээний дагуу хариуцагчийн бүх үүргээ ухамсартай биелүүлж байгааг баталгаажуулсан гэсэн үг юм. Дараа ньцаас шилжүүлсэн тохиолдолд барьцаалагч нь хариуцагч ямар нэгэн үүргээ биелүүлээгүйн хариуцлагыг индоссатороос татгалзана.

Гэхдээ Ипотекийн тухай хуульд хариуцлагын нөхцөлийг заасан заалт бий. Ийнхүү ипотекийн зээлийг худалдан авагч өөрийн тав тух, хөрөнгө оруулалтынхаа баталгааг нэмэгдүүлнэ.

Ипотекийн зээлээр дахин санхүүжүүлэх

Ипотекийн тухай хуульд ипотекийн зээлээр дахин санхүүжүүлэх хэд хэдэн арга байдаг:

- ипотекийн хямдрал;

- түүний батлан даалт;

- энэ баримт бичгийг эргүүлэн худалдаж авах зайлшгүй нөхцөлтэйгээр худалдах;

- Ипотекийн зээлээр баталгаажсан үнэт цаас гаргах.

Энэ асуудалд маш чухал нюанс бол хариуцагч зээлийн бүх үүргээ биелүүлэх хүртэл ипотекийн зээлийг дахин санхүүжүүлэх боломжтой юм.

Ипотекийн зээлээр баталгаажсан үнэт цаасны давуу болон сул талууд

Ипотекийн бонд болон сертификат гаргахын давуу тал нь:

- ипотекийн зээлийн цар хүрээг тэлэх санхүүгийн эх үүсвэрийг ипотекийн зах зээлээс хүлээн авах;

- Хөрөнгө оруулагчид өндөр өгөөжтэй, баталгаатай үнэт цаас авдаг.

Ипотекийн бонд, гэрчилгээ эзэмшигчийн хувьд сул тал нь зээлдэгч зээлээ хугацаанаас нь өмнө төлөх боломж юм. Гэрчилгээний нэрлэсэн үнийг буцаах эрсдэл өндөр тул ипотекийн зээлээр баталгаажсан үнэт цаас эзэмшигч хүүгийн хэлбэрээр урт хугацааны ашиггүй болно.

Зөвлөмж болгож буй:

Баталгаажаагүй үнэт цаас гэж юу вэ? Оросын үнэт цаасны зах зээл

Санхүүгийн зах зээлд хэд хэдэн салбар багтдаг. Үүний нэг нь хөрөнгийн бирж. Үнэт цаасны зах зээл нь хөрөнгийг хүлээн авах, дахин хуваарилах эх үүсвэр юм. Хөрөнгө оруулагчид ирээдүйтэй компани, банкуудын хувьцааг худалдан авч, өсөлтийг нь хурдасгадаг. Энд гүйлгээнд байгаа баримтын болон баримтын бус үнэт цаас байна. Тэдний үйл ажиллагааны онцлогийг нийтлэлд авч үзэх болно

Өмчийн бус үнэт цаас: жишээ. Вексель - гаргахгүй үнэт цаас

Өмчийн бус үнэт цаас нь үндсэндээ дангаар нь эсвэл цуваагаар гаргадаг санхүүгийн хэрэгсэл юм. Үүнд үнэт цаас, чек, коносамент, хадгаламж, хадгаламжийн гэрчилгээ, моргейжийн зээл орно. Тэдний гаргах, эргэлтийг голчлон "RZB-ийн тухай" хуулиар бус, харин үнэт цаасны төрөлтэй холбоотой хууль, ОХУ-ын Иргэний хууль, ОХУ-ын Төв банкны зохицуулалтын баримт бичгүүдээр зохицуулдаг

Үнэт цаас ба үнэт цаасны үнийн алдагдал

Одоо байгаа үнэт цаасны төрлүүд. Үнэт цаастай ажиллах, энэ төрлийн үйл ажиллагааны харилцааг зохицуулах. Үнэт цаасны үнийн алдагдлыг юу тодорхойлдог

Үнэт цаасны хөрөнгө оруулалтын чанар. Үнэт цаасны зах зээлийн тухай ойлголт. Үнэт цаасны үндсэн төрлүүд

Сүүлийн үед улам олон хүмүүс хөрөнгө оруулалт хийхдээ үнэт цаасыг сонгох болсон. Энэ нь үнэт цаасны зах зээлийг хөгжүүлэхэд хүргэдэг. Үнэт цаасны хөрөнгө оруулалтын чанарыг сайтар үнэлсний дараа л хөрөнгө оруулалтын хэрэгслийг чадварлаг сонгох боломжтой

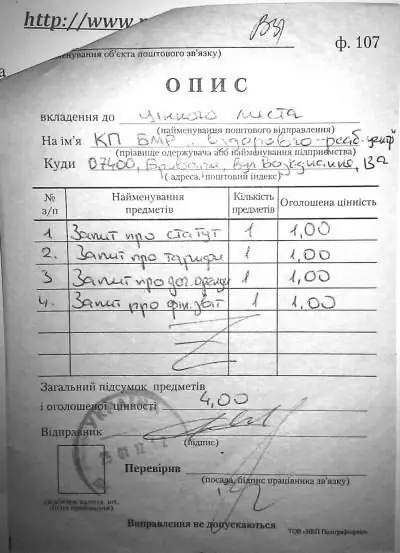

Хавсралт тайлбар бүхий бүртгэлтэй захидал. Хавсралтын тайлбар бүхий бүртгэлтэй захидал илгээх журам

Компьютер технологийн эрин зуунд хүмүүс хоорондоо цаасан захидал бичих нь багассан. Ойрын ирээдүйд шуудангийн газар гэх мэт байгууллага ерөнхийдөө хуучирч хоцрох бололтой. Гэвч бодит байдал дээр энэ нь тийм ч хол юм. Ихэнх тохиолдолд шуудан дамжуулахгүйгээр хийх боломжгүй байдаг. Энэ нийтлэлд бид хавсралтын тайлбар бүхий бүртгэлтэй захидал илгээх журмыг авч үзэх болно. Захидал хэр удаан үргэлжлэх, ийм үйлчилгээ ямар үнэтэй байх талаар бас ярилцъя